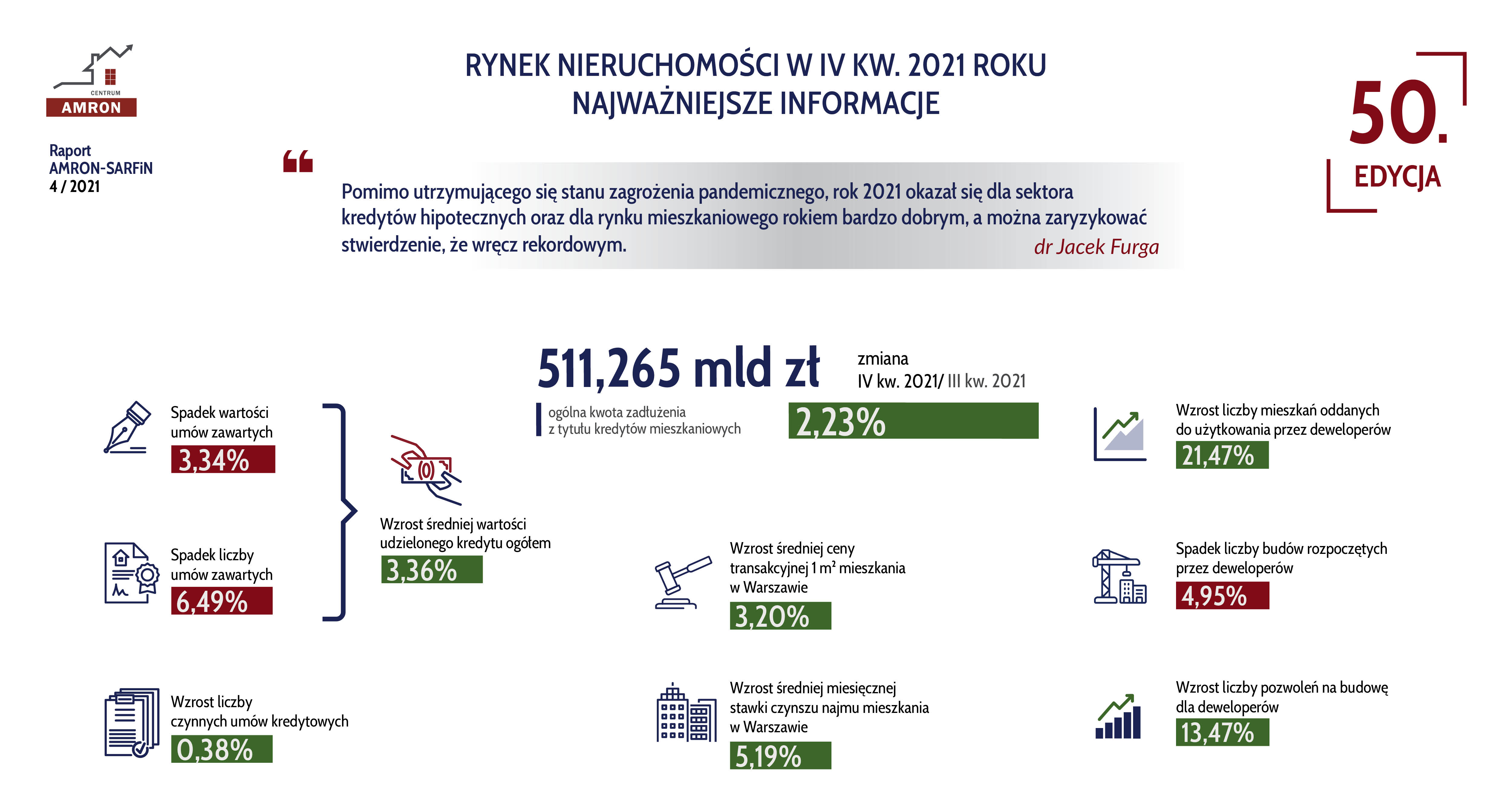

Zgodnie z przewidywaniami, rok 2021 zakończył się rekordowo wysokim wynikiem w segmencie kredytów mieszkaniowych. Z kwotą ponad 86 mld złotych nowo udzielonych kredytów, sektor bankowy osiągnął historycznie najwyższy wynik, a liczba nowych umów w ciągu roku zwiększyła się o 256 tys. Całkowita liczba czynnych umów o kredyt mieszkaniowy przekroczyła 2,5 mln sztuk, a zadłużenie z ich tytułu – 500 mld zł. Choć wyniki w czwartym kwartale pozostawały na relatywnie wysokim poziomie, widoczne są już sygnały osłabienia akcji kredytowej. Wzrostowy trend utrzymał się za to w sferze cen mieszkań na większości rynków największych polskich miast oraz średniej wartości udzielanego kredytu – wynika z najnowszej, 50. edycji Raportu AMRON-SARFIN.

Bieżąca edycja kwartalnego Raportu AMRON-SARFiN, publikowanego przez Centrum AMRON i Związek Banków Polskich, to już jego 50. odsłona.

Przez ostatnie 13 lat systematycznie, co kwartał, dostarczamy Państwu aktualne informacje o akcji kredytowej polskich banków w obszarze finansowania nieruchomości mieszkaniowych oraz o trendach i cenach transakcyjnych na rynku nieruchomości mieszkaniowych. Niezmiennie wskazujemy także inicjatywy służące poprawie efektywności rozwiązań w sferze finansowania budownictwa mieszkaniowego służące rozwojowi i stabilności polskiego rynku. W najnowszej, szczególnej edycji Raportu prezentujemy wyniki czwartego kwartału i całego roku 2021, a ponadto pokazujemy zdecydowanie dłuższą perspektywę, sięgającą do naszego Raportu nr 1 z listopada 2009 roku, szczególnie przydatną jako punkt odniesienia w analizie dynamicznych zmian, które obserwujemy na rynku w ostatnich miesiącach – mówi dr Jacek Furga, Prezes Centrum Prawa Bankowego i Informacji, Przewodniczący Komitetu ds. Finansowania Nieruchomości Mieszkaniowych Związku Banków Polskich.

Jak wynika z Raportu, rok 2021 okazał się dla segmentu kredytów hipotecznych oraz dla rynku mieszkaniowego w ogóle rokiem bardzo dobrym - pomimo utrzymującego się stanu zagrożenia pandemicznego. Z kwotą ponad 85,7 mld złotych, sektor bankowy osiągnął najwyższy w historii polskiego rynku kredytów hipotecznych wynik akcji kredytowej, który okazał się o 41% wyższy niż w rekordowym dotychczas roku 2019. W 2021 roku banki udzieliły łącznie 256 456 nowych kredytów mieszkaniowych i jest to najlepszy wynik osiągnięty przez sektor bankowy od roku 2008 - o jedną czwartą wyższy niż w roku 2020.

W ostatnim kwartale 2021 roku zaobserwowano jednak pewne osłabienie akcji kredytowej. Zamknął się on nieco niższymi wynikami w stosunku do III kwartału. Liczba kredytów mieszkaniowych wyniosła 63 918 sztuk - o 6,49% mniej w porównaniu do poprzedniego kwartału, a wartość nowo udzielonych kredytów hipotecznych wyniosła 22,453 mld zł, co oznacza spadek o 777 mln zł, (-3,34% w odniesieniu do poprzedniego kwartału).

Rok 2021 przyniósł kontynuację trendu wzrostowego średniej wartości kredytu hipotecznego. Jego przeciętna wartość w ciągu 12 miesięcy wyniosła 334 119 zł i była to również najwyższa średnioroczna wysokość kredytu hipotecznego notowana w badaniach Centrum AMRON. Ponadto, w samym IV kwartale średnia wysokość kredytu sięgnęła już 350 tys. zł, co znacząco obrazuję sytuację w sferze cen nieruchomości i rozpędzoną inflację.

Jak zauważają eksperci Centrum AMRON, dla tak wysokiej akcji kredytowej obserwowanej w całym roku 2021, nie bez znaczenia była seria obniżek stóp procentowych Narodowego Banku Polskiego dokonanych przez Radę Polityki Pieniężnej jeszcze w roku 2020, co skutkowało historycznie niskim oprocentowaniem kredytów.W połączeniu z dynamicznie rosnącą inflacją, niskie stopy procentowe przekreśliły sensowność i opłacalność oszczędzania na lokatach bankowych. Dodatkowym bodźcem zachęcającym do decyzji o zakupie nieruchomości mogły także być konsekwentne - aż do września 2021 roku - zapewnienia Prezesa NBP o stabilności stóp procentowych przez co najmniej kilkanaście kolejnych miesięcy. W efekcie na koniec 2021 roku łączna liczba czynnych kredytów mieszkaniowych osiągnęła poziom 2 548,5 tys.sztuk, a całkowity stan zadłużenia z tego tytułu wyniósł 511,3 mld zł.

Ostatni kwartał 2021 roku zaskoczył – zwłaszcza liczącą około 340 tys. osób grupę świeżo upieczonych kredytobiorców, którzy zaciągnęli kredyty w okresie od II kwartału 2020 roku do III kwartału 2021 roku. Na koniec roku 2020 średni koszt kredytu wynosił2,49%, a na koniec roku 2021 – już 4,70%, co przy zaciągniętym dopiero co kredycie o średniej wartości 330 tys. złotych oznacza wzrost miesięcznego kosztu obsługi kredytu o 607 złotych. A przecież można się spodziewać, że Rada Polityki Pieniężnej, której trzykrotne decyzje o podwyższeniu podstawowych stóp procentowych w miesiącach październiku, listopadzie i w grudniu 2021 roku doprowadziły do tak drastycznego wzrostu kosztów obsługi kredytu, jeszcze nie zakończyła cyklu podwyżek. Przy okazji publikacji kilku poprzednich Raportów AMRON-SARFiN w trakcie towarzyszących temu konferencji prasowych przestrzegaliśmy przed takim scenariuszem, a ZBP uruchomił także kampanię informacyjną wyjaśniającą zasady działania zmiennych stóp procentowych. Niemniej, sytuacja kredytobiorców nie jest niepokojąca. Banki, podejmując decyzje kredytowe, analizowały zdolność kredytową potencjalnych kredytobiorców zgodnie z rekomendacjami Komisji Nadzoru Finansowego również dla scenariuszy spłaty udzielanych kredytów przy zakładanym wzroście stóp procentowych o 200 - 250 punktów bazowych – komentuje dr Jacek Furga.

Seria podwyżek stóp procentowych NBP dokonanych w czwartym kwartale 2021 roku wywołała blisko dwukrotny wzrost oprocentowania kredytów hipotecznych. Poziom oprocentowania kredytów notowany na koniec ubiegłego roku był jednak nadal znacznie niższy od oprocentowania kredytów złotowych zaciąganych w szczycie poprzedniego cyklu koniunkturalnego na rynku mieszkaniowym, przekraczającego poziom 8%. Na koniec roku 2021 koszt kredytu hipotecznego odpowiadał poziomowi oprocentowania kredytów notowanego w roku 2013, a więc w początkowym okresie obecnego boomu na rynku mieszkaniowym. Zgodnie z opiniami analityków, docelowy poziom stopy procentowej w sytuacji wysokiej i rosnącej inflacji to 4%, a nawet 5%. Biorąc zatem pod uwagę utrzymujący się od dłuższego czasu stały poziom marży bankowej, można spodziewać się dalszego wzrostu oprocentowania kredytów hipotecznych do poziomu 6-7%.

Na koniec IV kwartału 2021 średnia marża ofertowa modelowego kredytu hipotecznego (300 tys. zł, przy poziomie LtV 75%, udzielonego na okres 25 lat) wyniosła 2,16%, czyli nieznacznie spadła (o 0,01 p.p.) wobec poziomu notowanego w końcu III kwartału 2021 roku. W odniesieniu do stanu na koniec analogicznego okresu 2020 roku, średnia marża kredytu hipotecznego była zaś niższa o 0,12 p.p.

W obliczu rosnącej inflacji i stóp procentowych wzrosło także zainteresowanie klientów kredytami z okresowo stałą stopą procentową. W całym roku 2021 takich umów podpisano 15 781, z czego 12 842 umów dotyczyło nowo udzielonych kredytów (5% portfela nowych umów), a 2 939 to aneksy zmieniające stopę procentową obsługiwanych kredytów. Jak zauważają eksperci Centrum AMRON, banki zaczęły oferować takie kredyty już w roku 2020, stąd na koniec roku 2021 w ich portfelach czynnych było ponad 30 tys. kredytów o stałej stopie o łącznej wartości przekraczającej 7,1 mld złotych i można oczekiwać, że w kolejnych okresach zobaczymy przyrosty w tej kategorii wierzytelności.

Rok 2021 był także wyjątkowo udany dla sektora deweloperskiego, który zakończył go rekordową liczbą oddanych do użytkowania mieszkań, sięgającą prawie 235 tys. mieszkań i domów jednorodzinnych. Dla porównania, takie wyniki osiągało budownictwo mieszkaniowe w latach siedemdziesiątych ubiegłego wieku. Cały rok upłynął natomiast pod znakiem wzrostowego trendu cen nieruchomości mieszkaniowych, których apogeum obserwowaliśmy w IV kwartale. Z danych Centrum AMRON wynika, że IV kwartał przyniósł kolejne podwyżki cen mieszkań na większości rynków największych polskich miast. Największe wzrosty odnotowano na rynkach warszawskim i wrocławskim, gdzie wzrosty cen osiągnęły poziom odpowiednio 3,20% i 3,34% wobec wartości notowanych kwartał wcześniej. W relacji do analogicznego okresu 2020 roku, największe wzrosty przeciętnej ceny mieszkań zarejestrowano w Krakowie – 15,85%, Wrocławiu – 13,42% i Gdańsku – 13,14%. W Warszawie różnica ta wyniosła 9,93% i był to najniższy wzrost wśród największych polskich miast.

W 2018 roku nominalna wysokość cen 1 metra kwadratowego mieszkań w poszczególnych miastach przekroczyła psychologiczną barierę, wyznaczoną przez maksima cen notowane w szczycie poprzedniego cyklu koniunkturalnego z pierwszej połowy roku 2008. Obecnie, w badanych największych miastach Polski poziom cen nominalnych jest wyższy od 26,31% w Warszawie - do aż 47,87% w Gdańsku - od cen z tego okresu. Jeśli jednak weźmiemy pod uwagę inflację okaże się, że w większości badanych miast realny poziom cen jest nadal wyraźnie niższy od notowanego w 2008 roku – tłumaczy Jerzy Ptaszyński, Dyrektor Działu Badań i Obsługi Rynku Nieruchomości w Centrum AMRON

Zdecydowanie bardziej podatnym na turbulencje wywołane skutkami pandemii okazał się być segment mieszkań na wynajem. IV kwartał 2021 roku był trzecim z kolei okresem odbudowy przed pandemicznego poziomu stawek czynszów w najmie prywatnym we wszystkich badanych miastach. Po okresie zawirowań związanych z pandemią COVID-19, rynek ponownie osiągnął równowagę. W większości miast wysokość czynszów wróciła do poziomu sprzed pandemii. W ujęciu rocznym największą dynamikę wysokości czynszów zanotowano w Krakowie (o 15,42%) i w Warszawie (o 13,23%). W tym samym okresie najwolniej rosły czynsze w Poznaniu (o 4,45%).

Jak zauważają eksperci Centrum AMRON w Raporcie, na dzień dzisiejszy trudno ocenić, czy 2022 będzie okresem kontynuacji dotychczasowych trendów. Prognozowanie rozwoju sytuacji w dłuższym okresie jest utrudnione w nowej rzeczywistości gospodarczej przy inflacji przekraczającej 9%, rosnącej stopie referencyjnej NBP i wdrażanym Polskim Ładzie, który znacząco wpłynie na zdolność kredytową Polaków. Na te czynniki ekonomiczne nakładają się efekty trwającej wciąż pandemii i konflikt zbrojny w Ukrainie, którego czarny scenariusz zaczął się już realizować. Niemniej, w 50. edycji Raportu zawarto szereg analiz podsumowujących i poddających krytycznej ocenie sytuację na rynku finansowania nieruchomości, jak również propozycje inicjatyw mających na celu poprawę efektywności rozwiązań w sferze finansowania budownictwa mieszkaniowego. Kwestie te będą omawiane w czasie XVIII Kongresu Finansowania Nieruchomości Mieszkaniowych, którego pierwsza część odbędzie się w dniu 28 lutego 2022 r.

Najnowsza edycja Raportu AMRON-SARFiN dostępna jest tutaj.