Mimo oczekiwań spowolnienia akcji kredytowej w marcu bieżącego roku ze względu na możliwy wpływ pandemii koronawirusa, pierwszy kwartał na rynku kredytów mieszkaniowych upłynął pod znakiem boomu. Odnotowana skala akcji kredytowej przewyższyła nie tylko wyniki z poprzedniego kwartału, ale również wyniki z analogicznego okresu z 2019 roku. Dostępność kredytów pozostała na wysokim poziomie, podobnie jak ceny transakcyjne mieszkań. Na koniec marca obserwowano wzrost w tym obszarze we wszystkich monitorowanych aglomeracjach. W większości z nich wzrosły także stawki czynszu najmu.

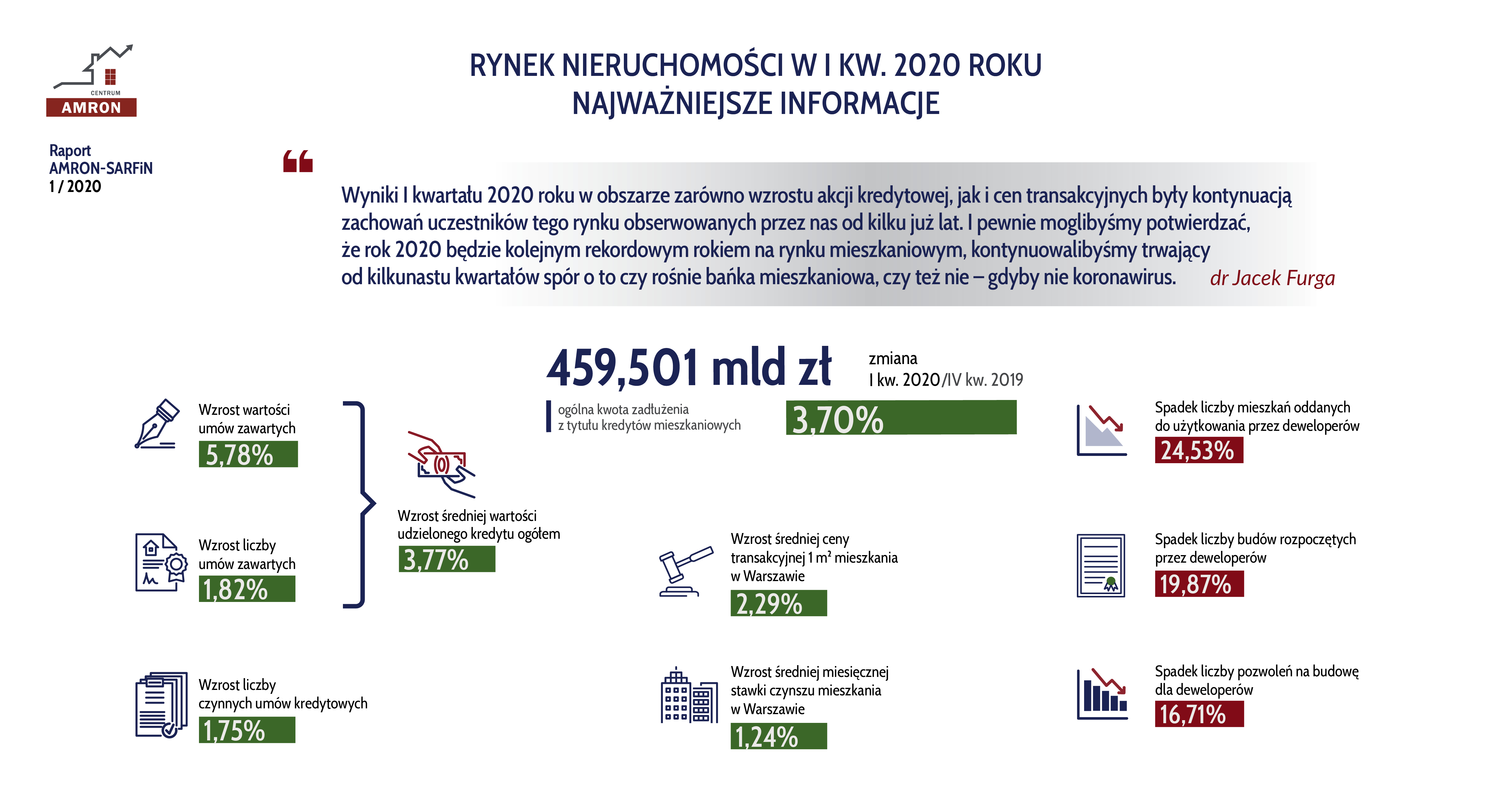

W I kwartale 2020 roku zanotowano niewielki wzrost sprzedaży nowych kredytów mieszkaniowych w porównaniu do wyników poprzedniego kwartału zarówno w ujęciu ilościowym, jak i wartościowym. W okresie od stycznia do marca bieżącego roku banki w Polsce zawarły 56 453 nowe umowy kredytowe z przeznaczeniem na cele mieszkaniowe, czyli o 1,82% (1 008 kredytów) więcej w odniesieniu do IV kwartału 2019 roku. Łączna wartość udzielonych kredytów mieszkaniowych wyniosła 16,623 mld zł, co oznacza wzrost o 5,78% (nominalnie o 908 mln zł).

W porównaniu do analogicznego okresu 2019 roku, w I kwartale 2020 roku zarejestrowano wzrost liczby udzielonych kredytów hipotecznych na cele mieszkaniowe o 5 853 kredyty, czyli 11,57%, przy jednoczesnym wzroście ich łącznej wartości o 3,027 mld zł (22,26%).

Ze względu na zawirowania spowodowane epidemią COVID-19 i jej konsekwencjami w sferze gospodarczej, wielu ekspertów spodziewało się istotnego osłabienia akcji kredytowej już w marcu. Rzeczywistość okazała się jednak inna. Mimo wprowadzenia w połowie marca zakazu przemieszczania się, tylko w tym miesiącu banki udzieliły 19 816 kredytów na kwotę 5,969 mld zł, czyli więcej o 6,71% w ujęciu ilościowym oraz o 9,32% w ujęciu wartościowym w odniesieniu do lutego, a w porównaniu do wyników ubiegłorocznych było to odpowiednio 4,86% i 16,09%. Efekt pandemii widoczny był dopiero w kwietniu i skutkował spadkiem zarówno liczby, jak i wartości udzielonych kredytów o jedną piątą w relacji do marca. Już poza Raportem prezentujemy Państwu wstępne informacje o wynikach akcji kredytowej w kwietniu br.

LICZBA KREDYTÓW MIESZKANIOWYCH UDZIELANYCH MIESIĘCZNIE W SZTUKACH

WARTOŚĆ KREDYTÓW MIESZKANIOWYCH UDZIELANYCH MIESIĘCZNIE W MLD ZŁ

Na razie jest stanowczo za wcześnie by ocenić wpływ koronawirusa na polski rynek nieruchomości. Pewne jest tylko to, że skala zawirowań, nie tylko na rynku mieszkaniowym, ale i w całej gospodarce, będzie w dużej mierze uzależniona od czasu trwania pandemii. Jeśli działania rządu przyniosą pożądany skutek i epidemia zostanie wygaszona w ciągu kilku miesięcy, rynek szybko się otrząśnie i po pierwszym szoku w postaci ograniczenia liczby transakcji przyjdzie ożywienie. Jeśli jednak sytuacja nie zostanie szybko opanowana, gospodarka - również światowa - mocno zwolni, Polacy stracą stabilizację i poczucie bezpieczeństwa i tym samym wzrośnie niechęć do ponoszenia dużych wydatków – w tym mieszkaniowych - mówi dr Jacek Furga, Prezes Centrum Prawa Bankowego i Informacji, Przewodniczący Komitetu ds. Finansowania Nieruchomości Mieszkaniowych Związku Banków Polskich.

W ujęciu całościowym, łączny przyrost czynnych umów o kredyt hipoteczny z przeznaczeniem na cele mieszkaniowe wyniósł 1,75% w porównaniu do stanu na koniec poprzedniego kwartału, co oznacza nominalny wzrost na poziomie 41,7 tys. sztuk. Na koniec marca w trakcie spłaty pozostawało 2 431 011 kredytów mieszkaniowych. Całkowity stan zadłużenia polskich gospodarstw domowych z tytułu kredytów mieszkaniowych wyniósł natomiast 459,501 mld zł. Oznacza to, że w ciągu trzech pierwszych miesięcy bieżącego roku łączna wartość zadłużenia wzrosła o 3,70%, czyli nominalnie o 16,380 mld zł.

Przeciętna wartość kredytu mieszkaniowego udzielonego w I kwartale 2020 roku osiągnęła poziom 293 833 zł, co oznacza wzrost o 10 683 zł (3,77%) w porównaniu z IV kwartałem 2019 roku, ale w kwietniu przekroczyła poziom 300 tys. złotych.

W pierwszych dwóch miesiącach 2020 roku zmiany przeciętnego kosztu nowych kredytów mieszkaniowych dla gospodarstw domowych były minimalne, jednak pandemia spowodowała, że banki stały się ostrożniejsze i już w marcu zaostrzyły warunki udzielania kredytów, przyjmując bardziej konserwatywne podejście przy ustalaniu zdolności kredytowej, podwyższając poziom minimalnego wkładu własnego oraz podnosząc poziom marży kredytowych. Na koniec marca średnia marża kredytu hipotecznego (w wysokości 300 tys. zł, przy poziomie LtV 75%, udzielonego na okres 25 lat) wynosiła 2,16%, co oznacza wzrost o 0,04 p.p. w porównaniu do poprzedniego miesiąca i o 0,06 p.p. w porównaniu do grudnia 2019 roku. Jednak 18 marca 2020 roku stopa referencyjna została obniżona do poziomu 1%, a WIBOR 3M na koniec marca 2020 roku wyniósł 1,17%. Stąd, pomimo wzrostu marż kredytowych, średnie oprocentowanie modelowego kredytu hipotecznego spadło i na koniec I kwartału 2020 roku wyniosło 3,35% (o 0,50 p.p. mniej niż w lutym i o 0,47 p.p. mniej niż w grudniu 2019 roku).

Zauważalne było natomiast wyhamowanie na rynku inwestycji mieszkaniowych. Z powodów, o których mówiliśmy już kilkakrotnie w poprzednich raportach, liczba rozpoczynanych budów spadła zarówno w relacji do wyników z IV kwartału jak również I kwartału 2019 roku. O ile liczba uzyskanych pozwoleń, jak również mieszkań oddanych do użytkowania w I kwartale 2020 roku były zdecydowanie niższe niż w poprzednim kwartale, o tyle w porównaniu do analogicznego okresu 20219 roku były wyższe o 3 - 4%. Takie działania deweloperów nie dają szans na obniżenie cen transakcyjnych. Zresztą ich bieżąca produkcja jest wyprzedana w ponad połowie na najbliższe półtora roku.

Jeszcze w lutym bieżącego roku na rynku nieruchomości mieszkaniowych w Polsce panował boom. Ceny mieszkań, zarówno ofertowe, jak i transakcyjne, notowały kolejne rekordy, mieszkania sprzedawały się nawet w ciągu kilku godzin, oferta pozostawała na stabilnym, wysokim poziomie, a deweloperzy chętnie rozpoczynali nowe inwestycje. Kilka tygodni temu najbardziej prawdopodobnym scenariuszem dla rozwoju polskiego rynku mieszkaniowego był dalszy wzrost cen i utrzymujący się wysoki popyt. Dotarcie do Polski wirusa COVID-19 zmieniło jednak sytuację diametralnie niemal z dnia na dzień. Już w marcu bieżącego roku widać było pierwsze zmiany w zachowaniu zarówno kupujących, jak i sprzedających. Ruch na portalach sprzedażowych był zdecydowanie mniejszy, ceny ofertowe nie rosły tak szybko, jak dotychczas, a liczba zawieranych transakcji nieznacznie spadła. Wszystko to jednak nie jest oznaką gwałtownego załamania, a jedynie chwilowego zastoju na rynku mieszkaniowym.– komentuje dr Jacek Furga

Pomimo pandemii i wprowadzonych ograniczeń, rynek nieruchomości w Polsce nie stanął w miejscu. Co prawda, w marcu wielu potencjalnych nabywców wstrzymało się z zakupami w oczekiwaniu na dalszy rozwój wydarzeń, jednak w pierwszych dwóch miesiącach roku ceny transakcyjne mieszkań w największych polskich miastach nadal rosły.

W I kwartale 2020 roku największe wzrosty średniej ceny transakcyjnej 1 m2 powierzchni użytkowej mieszkania zanotowano w aglomeracji katowickiej (o 257 zł, czyli 6,90% w porównaniu do IV kwartału 2019 roku) oraz w Łodzi (o 287 zł, czyli 5,71%), gdzie przeciętnie płacono odpowiednio 3 989 zł/m2 i 5 324 zł/m2. Znaczny wzrost zarejestrowano również w Białymstoku, gdzie średnia cena 1 m2 mieszkania w badanym kwartale wyniosła 5 504 zł, czyli więcej o 203 zł (tj. 3,83%). Na największych rynkach dynamika wzrostu była nieco niższa. W stolicy średnia cena transakcyjna w I kwartale 2020 roku wyniosła 9 228 zł/m2 i była wyższa o 207 zł, czyli 2,29% w odniesieniu do poprzedniego kwartału.

Również w odniesieniu do analogicznego okresu 2019 roku największe wzrosty przeciętnej ceny mieszkań zarejestrowano w aglomeracji katowickiej i w Łodzi – odpowiednio o 25,75% (870 zł/m2) i 24,29% (1 040 zł/m2). W Warszawie w I kwartale 2020 roku przeciętna cena 1 m2 mieszkania była wyższa o 11,89% (981 zł/m2) niż w IV kwartale 2019 roku.

Skalę wpływu pandemii na ceny mieszkań i wielkość rynku będziemy mogli ocenić dopiero w kolejnych miesiącach. Kolejne dwie obniżki podstawowych stóp procentowych Narodowego Banku Polskiego, a co za tym idzie spadek oprocentowania lokat bankowych w połączeniu z wysoką inflacją, sprawiać będzie, że nieruchomości nadal będą postrzegane przez Polaków jako atrakcyjny sposób lokowania nadwyżek finansowych, a jednocześnie bardzo dobra – wypracowana w poprzednich latach - sytuacja finansowa deweloperów i niewielka nadpodaż nie skłania do obniżek cen na rynku pierwotnym. Wydaje się więc, że w najbliższej przyszłości nie można liczyć na znaczne obniżki, choć dynamika wzrostów raczej nie będzie już tak wysoka jak w 2019 roku – mówi dr Furga

Należy podkreślić bardzo dobrą współpracę środowiska bankowego i deweloperskiego. Wspólnie z Polskim Związkiem Firm Deweloperskich, Związek Banków Polskich organizuje regularne webinaria z udziałem każdorazowo 70-80 przedstawicieli banków i firm deweloperskich, gdzie na bieżąco omawiamy problemy i sposoby ich rozwiazywania. Wymieniamy się również wzajemnie ocenami i liczbami dotyczącymi bieżącej sytuacji na rynku mieszkaniowym.

"Przez kilka lat po poprzednim kryzysie na rynku nieruchomości mieszkaniowych posługiwaliśmy się pojęciem „organicznego poziomu akcji kredytowej” w Polsce. Niezależnie od faktu, czy kolejne rządy uruchamiały jakiś program mieszkaniowy, czy też nie, sektor bankowy generował każdego roku ok. 180 tys. kredytów o wartości ok. 40 mld złotych. Trudno w tej chwili oceniać, jak długo potrwa bieżące zamrożenie gospodarki, ale jestem przekonany, że wyniki tegorocznej akcji kredytowej, pomimo zaburzeń spowodowanych koronawirusem, będą zdecydowanie wyższe od tego organicznego poziomu." – podsumowuje dr Furga.